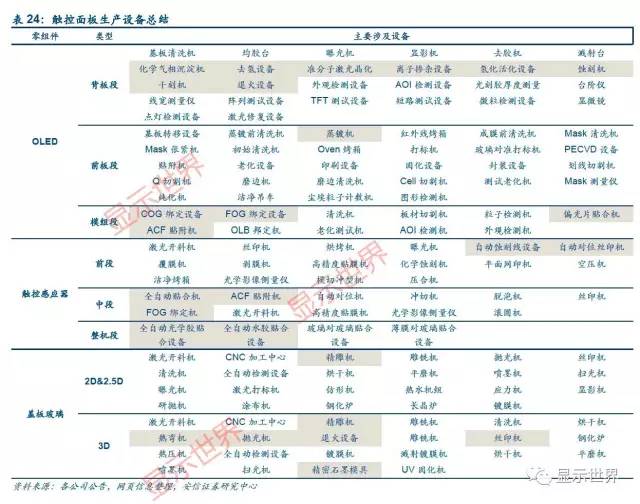

觸控面板占手機硬件成本較高,以iPhone6s Plus為例,根據TechInsights的分析數據,iPhone6s Plus的硬件總成本在245美元幣左右,約占售價(jià)的33%,其中機身占硬件成本比重17.35%,在硬件成本排名第2,僅次于應用處理器。

1.觸控面板的前世、今生和未來(lái)

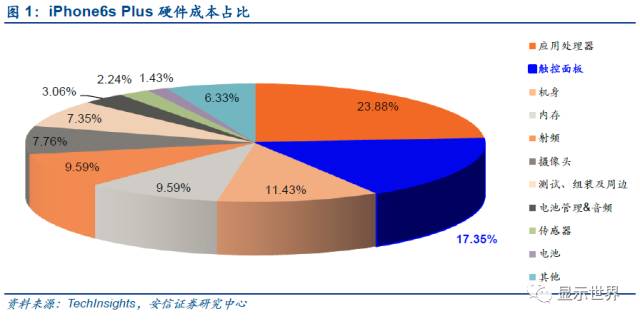

觸控面板起源于20世紀60年代,是美國軍方為軍事用途而研制,經(jīng)過(guò)五十多年的發(fā)展,觸摸屏現已得到廣泛的應用,但2000年后才真正進(jìn)入成熟期,在2007年以前主要以電阻屏為主。隨著(zhù)蘋(píng)果公司于2007年推出搭載電容屏的第一款iPhone,正式拉開(kāi)了智能手機電容屏時(shí)代的序幕。相比于電阻屏,電容屏支持多點(diǎn)觸控的操作方式,在靈敏度、透光率等方面也更具優(yōu)勢,目前在3C領(lǐng)域中已經(jīng)基本取代電阻屏,成為智能手機、平板電腦等3C產(chǎn)品的標準配置,而電阻屏的市場(chǎng)目前主要集中在工控面板、車(chē)載觸摸屏等領(lǐng)域。

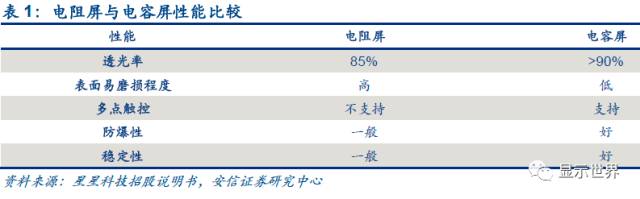

電容式觸控面板主要由觸控模組(Touch Panel Module)和顯示模組(Display Module)組成,其中觸控模組包含蓋板玻璃(Cover Lens)、觸控感應器(Touch Sensor)、控制IC(分為觸控IC和顯示IC兩類(lèi))三部分;而顯示模組有兩類(lèi):第一類(lèi)是當前最主流的LCM(即將液晶顯示器LCD和背光源貼合在一起形成的顯示模組);第二類(lèi)是OLED(Organic Light Emitting Diode,有機發(fā)光二極管),目前正在手機領(lǐng)域快速取代LCM。

為了能夠更加清晰的描繪行業(yè)變化趨勢,我們將在下文中依次對顯示模組、觸控感應器以及蓋板玻璃等核心零組件按先下游后上游的順序進(jìn)行逐一梳理。

2.顯示模組:從LCM走向OLED

2.1.TFT-LCD市占率超90%,OLED拐點(diǎn)到來(lái)產(chǎn)業(yè)化進(jìn)程提速

按照成像原理的不同,顯示面板可以分為陰極射線(xiàn)管顯示器(CRT)與平板顯示器(FPD)兩類(lèi)。按照顯示媒質(zhì)和工作原理的不同,平板顯示器可進(jìn)一步分為電致發(fā)光顯示(ELD)、場(chǎng)發(fā)射顯示(FED)、等離子顯示(PDP)、液晶顯示(LCD)、有機電致發(fā)光顯示(OLED)五類(lèi),其中液晶顯示又可分為T(mén)N-LCD、STN-LCD、DSTN-LCD、TFT-LCD四種。

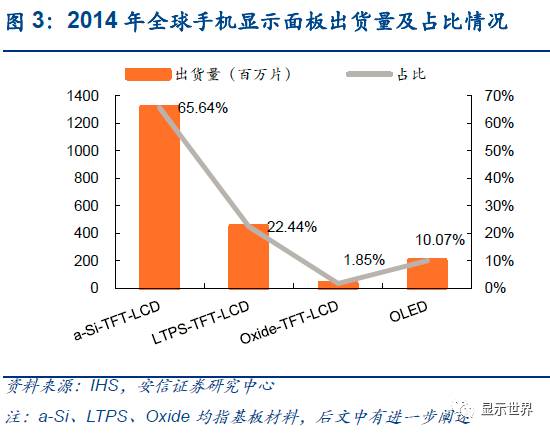

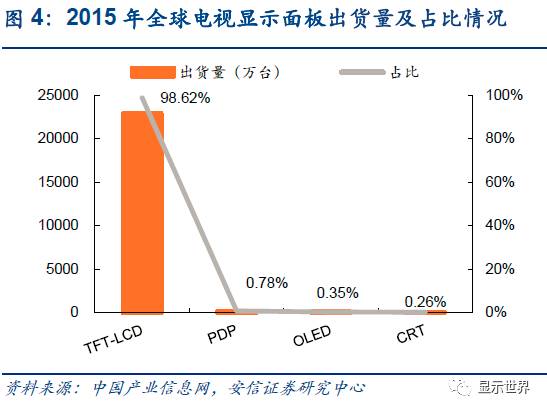

TFT-LCD主導顯示面板市場(chǎng)已有超過(guò)15年的歷史。以手機(對應小尺寸面板)和電視(對應大尺寸面板)顯示面板為例:據全球工業(yè)數據與分析機構IHS統計,2014年全球手機中約有90%使用TFT-LCD顯示面板,OLED面板的滲透率僅約10%;據中國產(chǎn)業(yè)信息網(wǎng)統計,2015年全球電視中約有98%以上使用TFT-LCD顯示面板,OLED面板的占有率不足0.5%。

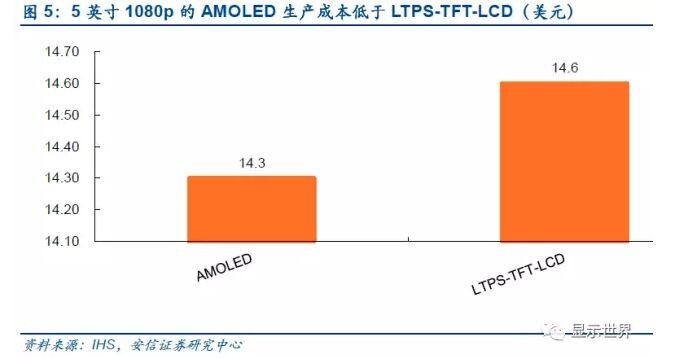

OLED技術(shù)發(fā)展于20世紀80年代,商業(yè)化應用則始于21世紀。OLED相比于TFT-LCD技術(shù)優(yōu)勢明顯已毋庸置疑,但一直沒(méi)能實(shí)現產(chǎn)業(yè)化的核心原因在于制備工藝不夠完善,良率過(guò)低,生產(chǎn)成本難以控制。根據全球工業(yè)數據與分析機構IHS數據顯示,在2016年的一季度,5英寸分辨率為1080p的AMOLED顯示面板的生產(chǎn)成本已經(jīng)降低到14.30美元左右,而同樣規格的LTPS-TFT-LCD面板的成本則是14.60美元。

由于TFT-LCD工藝已經(jīng)十分成熟,成本再度下降的空間十分有限,而未來(lái)隨著(zhù)技術(shù)的不斷進(jìn)步以及OLED上量后的規模化效應,未來(lái)OLED面板的生產(chǎn)成本還將進(jìn)一步下降,近年來(lái)得益于三星對OLED的持續投入和研發(fā),近兩年來(lái)OLED以往存在的顆粒感重、色彩不真實(shí)、壽命偏低等缺點(diǎn)已經(jīng)漸漸得到完善,采用OLED屏幕的手機已經(jīng)明顯增多,目前三星的中端手機也已經(jīng)開(kāi)始搭載OLED面板。

除三星外,全球3C龍頭蘋(píng)果公司也將在2017年大概率采用OLED面板。據日本“日經(jīng)亞洲評論”2016年10月30日報道,夏普總裁兼首席執行官泰俊武向臺灣大同大學(xué)的學(xué)生表示,蘋(píng)果正在從LCD顯示屏轉向OLED顯示屏;此外據國外媒體AppleInsider于2016年11月10日的報道,摩根大通分析師發(fā)現蘋(píng)果公司向美國證券委員會(huì )遞交的文件中OLED的訂單量大幅度提升,涉及的采購金額規模則高達40億美元。蘋(píng)果的這批訂單主要與OLED觸控屏幕有關(guān),極有可能是向三星訂購OLED面板。

我們認為,2017年作為iPhone的十周年紀念日,iPhone8采用OLED面板的可能性很大。作為引領(lǐng)3C產(chǎn)業(yè)趨勢變革的龍頭企業(yè),此次蘋(píng)果公司采用OLED面板無(wú)疑是對OLED技術(shù)的認可,有望成為顯示面板歷史的一座里程碑,我們認為,OLED的產(chǎn)業(yè)化進(jìn)程將在蘋(píng)果公司的帶動(dòng)下進(jìn)一步加速。目前OLED產(chǎn)業(yè)化的拐點(diǎn)已經(jīng)出現,OLED對LCM的大規模替代浪潮即將開(kāi)啟。

2.2.手機OLED面板競爭格局:三星市占率97.7%,全球面板廠(chǎng)商積極擴充產(chǎn)線(xiàn)

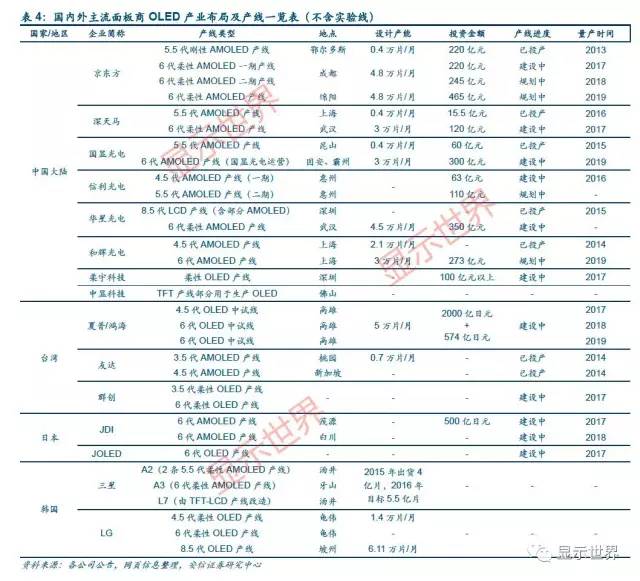

OLED產(chǎn)業(yè)趨勢愈加明確,2016年以來(lái)無(wú)論是國內還是國外都有不少企業(yè)用大把的資金投向了OLED,以期在OLED市場(chǎng)爭奪一席地位。目前投資熱潮仍在升溫,目前整個(gè)OLED產(chǎn)業(yè)形成了“日韓企業(yè)引導、臺企隨后、國內企業(yè)追趕”重蹈LCD之路的局面,總體而言,目前國內還是聚集在中小尺寸產(chǎn)線(xiàn),但是在產(chǎn)能上還是與三星差距懸殊,而大尺寸的OLED面板技術(shù),國內企業(yè)尚未攻克。

三星自2007年起便開(kāi)始量產(chǎn)OLED,并在其3C產(chǎn)品中搭載OLED面板。據IHS統計,截止至2016年第一季度,全球OLED面板出貨量達到9081萬(wàn)片,其中三星出貨量8735萬(wàn)片,市場(chǎng)份額97.7%,而排在第二、三位置的LG和友達光電與三星差距懸殊,兩者的市占率分別為0.9%和0.7%。三星在OLED面板的產(chǎn)能優(yōu)勢據估計至少會(huì )持續3年。

目前來(lái)看,國內面板廠(chǎng)商的OLED產(chǎn)能則更小。截止至2016/10/31,國內光電龍頭京東方的OLED產(chǎn)能僅為0.4萬(wàn)片/月,深天馬、華星光電等龍頭企業(yè)的產(chǎn)能也較小,但自2016年其國內已開(kāi)始積極擴充OLED面板的產(chǎn)能,具體數據見(jiàn)下表。

根據上表,按京東方465億元投資額對應4.8萬(wàn)片OLED面板的月產(chǎn)能,假設國內面板商均按期達成預期計劃,則可以大致測算出國內OLED面板產(chǎn)能的達產(chǎn)情況。其中京東方有望在2019年產(chǎn)能達到10萬(wàn)片/月,而全國OLED產(chǎn)能有望達到30萬(wàn)片/月,較2015年2.9萬(wàn)片/月的產(chǎn)能CAGR達到約79.34%,具體數據見(jiàn)下表。

2.3.OLED的世界很大

2.3.1.保守(樂(lè )觀(guān))預計2020年手機OLED屏市場(chǎng)空間208億美元(408億美元),五年CAGR為13.93%(30.42%)

對于OLED的市場(chǎng)空間,目前市場(chǎng)上較為主流的兩家權威機構IHSMarkit和UBIResearch分別給出了預測結果,基于對OLED發(fā)展預期的不同,IHSMarkit的預測較為保守,UBIResearch的預測較為樂(lè )觀(guān)。對于手機OLED面板出貨量的預測差異如下表。

根據上表,2015年全球手機OLED面板的市場(chǎng)空間約為105億美元左右,如果再分別按照保守預測和樂(lè )觀(guān)預測,可以得到2020年全球手機OLED面板的市場(chǎng)空間分別達到207.64億美元和408.18億美元,5年間的CAGR分別為13.93%和30.42%。由于iPhone8將大概率采用OLED面板,整個(gè)智能手機的顯示面板市場(chǎng)也有可能因此而發(fā)生實(shí)質(zhì)性的變化,因此我們更傾向于UBIResearch的樂(lè )觀(guān)測算結果。

資料來(lái)源:IHS,安信證券研究中心

資料來(lái)源:UBI,安信證券研究中心

2.3.2.保守(樂(lè )觀(guān))預計2020年OLED面板總市場(chǎng)空間285億美元(670億美元),五年CAGR為17.63%(39.60%)

對于OLED面板的整體市場(chǎng)空間,IHSMarkit按搭載對象的不同,分別對每一類(lèi)搭載對象進(jìn)行了單價(jià)和出貨量的預測,具體見(jiàn)下面兩張表。

根據表6和表7預測,2015年全球OLED面板總市場(chǎng)空間約為126億美元左右,到2020年市場(chǎng)空間預計將達到285億美元左右,5年間CAGR約17.63%。而UBIResearcch給出的預測更為樂(lè )觀(guān),UBIResearcch預計OLED面板的市場(chǎng)規模在2016至2020年間將保持46%的復合年增長(cháng)率,至2020年市場(chǎng)空間達到670億美元。

此外,據DigitimesResearch預測,鑒于OLED在手機中的滲透率不斷提升,預計OLED面板滲透率將由2017年的17.7%提升至2021年的40.9%,而2016年起全球中小尺寸TFT-LCD出貨量將逐年下滑,2017——2021年CAGR將為-6.1%。

2.4.預計2016-2020年OLED全球(中國)設備市場(chǎng)空間350億美元(119億美元)

下游終端需求旺盛將推動(dòng)上游設備景氣向上,我們認為,在OLED下游市場(chǎng)跨越式增長(cháng)初期,上游核心設備其實(shí)是投資的核心,其彈性將大大超過(guò)材料市場(chǎng)和下游終端市場(chǎng)的彈性。

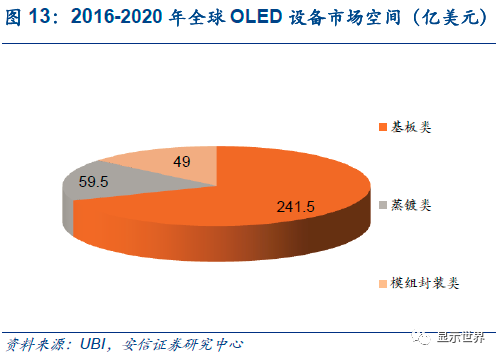

據UBIresearch預計,2016-2020年全球AMOLED設備市場(chǎng)空間共350億美元,其中基板類(lèi)241億美元(對應后文中的背板段制程)、蒸鍍類(lèi)60億美元(對應后文中的前板段制程)、模組封裝類(lèi)41億美元(投資機會(huì )主要模組封裝類(lèi)設備市場(chǎng),后文中有闡述);同一期間,預計國內設備市場(chǎng)空間119億美元。

2.5.OLED面板是如何煉成的

2.5.1.OLED面板的基本架構及分類(lèi)

OLED基本架構是由ITO(氧化銦錫)與電力的正極相連,再加上一個(gè)金屬陰極,包成如三明治的結構。整個(gè)架構層中包括了:空穴傳輸層、發(fā)光層和電子傳輸層。OLED具備自發(fā)光功能,而LCD自身不發(fā)光,需要背光源支持,即光源來(lái)自顯示面板下方。LCD與背光源共同構成LCM,其中LCD一般采用多層級結構,主要由偏光片、玻璃基板、彩色濾光片、透明電極、TFT、液晶等面板材料組成,而背光源主要由光源、導光板、光學(xué)用模片、結構件等組成。

按照驅動(dòng)方式分類(lèi),OLED可以分為AMOLED(ActiveMatrixOLED,主動(dòng)矩陣OLED,或稱(chēng)有源矩陣OLED)和PMOLED(PassiveMatrixOLED,被動(dòng)矩陣OLED,或稱(chēng)無(wú)源矩陣OLED)。其中PMOLED單純的以陰陽(yáng)極構成矩陣狀,以?huà)呙璺绞近c(diǎn)亮陣列中的像素,每個(gè)像素都是操作在脈沖模式下,為瞬間高亮度發(fā)光,優(yōu)點(diǎn)是工藝簡(jiǎn)單、成本較低,缺點(diǎn)是不適合應用在大尺寸與高分辨率面板上,不符合發(fā)展趨勢;AMOLED則是采用獨立的TFT去控制每個(gè)像素,每個(gè)像素皆可以連續且獨立發(fā)光,優(yōu)點(diǎn)是驅動(dòng)電壓低,發(fā)光組件壽命長(cháng),缺點(diǎn)是工藝復雜,成本不易控制。AMOLED占據了OLED市場(chǎng)的絕大部分份額,代表著(zhù)主流的發(fā)展方向,目前市場(chǎng)上所說(shuō)的OLED產(chǎn)品一般默認是AMOLED。

2.5.2.背板段:LTPS-TFT制作要求高于LCD,國產(chǎn)設備尚待突破

由于A(yíng)MOLED占據了OLED絕大部分市場(chǎng)份額,因此我們主要闡述AMOLED的制作工藝。無(wú)論是AMOLED還是TFT-LCD,其制作過(guò)程的第一步是背板段工藝,即制作TFT基板。由于OLED屬于電流驅動(dòng)器件,對電流的穩定性要求很高,而電流的穩定性又與電子的遷移率有關(guān),因此LTPS是適合做OLED用TFT的最佳半導體薄膜,一般來(lái)說(shuō)AMOLED均采用LTPS基板搭載TFT。而LCD中由于成本及工藝的原因,采用a-Si的最多(參見(jiàn)圖14)。

值得注意的是,TFT指薄膜晶體管,在LCD中起驅動(dòng)開(kāi)關(guān)的作用,通過(guò)TFT開(kāi)關(guān)控制液晶的電壓大小,進(jìn)而控制液晶分子的旋轉角度,通過(guò)遮光和透光來(lái)達到顯示的目的;在OLED中同樣起開(kāi)關(guān)的作用,通過(guò)TFT開(kāi)關(guān)控制電流大小進(jìn)而控制發(fā)光亮度。LCD和OLED在制備TFT陣列中的不同點(diǎn):1)OLED對TFT需求數量較多,LCD中一個(gè)像素只需要一個(gè)TFT,而OLED中至少需要4個(gè)TFT;2)OLED對TFT的制備工藝要求極高,同樣是TFT,OLED中的TFT良率要遠低于LCD中的TFT。

背板段工藝主要通過(guò)成膜,曝光,蝕刻疊加不同圖形不同材質(zhì)的膜層以形成LTPS,技術(shù)難點(diǎn)在于微米級的工藝精細度以及對于電性指標的極高均一度要求,具體流程見(jiàn)下圖。背板段流程中涉及的設備有:光刻機、濕刻機、干刻機、ICP-干刻機、PVD、CVD、TEOSCVD、HF清洗機、激光晶化機、離子注入機、快速熱退火機等。

由于A(yíng)MOLED在前板段的制程與LTPS-TFT-LCD類(lèi)似,雖然LCD的工藝已經(jīng)非常成熟,但國內在LTPS-TFT的生產(chǎn)設備上還較為薄弱,關(guān)鍵設備基本依賴(lài)于進(jìn)口,投資機會(huì )較少。

2.5.3.前板段:蒸鍍機是核心設備,日企壟斷供給

前板段制程是整個(gè)AMOLED工藝中的最重要的環(huán)節。具體流程為:對LTPS-TFT基板進(jìn)行不同方式的清洗、干燥之后,送入氮氣環(huán)境中進(jìn)行降溫,并反轉基板,使膜面朝下。對于處理后的基板,送入5x10—5Mpa的真空室內進(jìn)行各功能層、發(fā)光層的蒸鍍。蒸鍍之后對AMOLED進(jìn)行功能性和外觀(guān)性的檢測以及偏光片的貼附,最后進(jìn)入模組段制程。前板段涉及到的主要設備有:基板轉移設備、基板清洗設備、蒸鍍機、張緊機、老化機、固化機等設備。

與蓋板玻璃核心工藝在于“雕”字類(lèi)似,AMOLED制備工藝的核心在于“蒸”字,也即AMOLED的像素點(diǎn)全部都是蒸鍍到LTPS上的。所謂蒸鍍,就是真空中通過(guò)電流加熱,電子束轟擊加熱和激光加熱等方法,使被蒸材料蒸發(fā)成原子或分子,它們隨即以較大的自由程作直線(xiàn)運動(dòng),碰撞基片表面而凝結,進(jìn)而形成薄膜。可以說(shuō),蒸鍍是OLED制造工藝的精華部分,而且不僅是發(fā)光材料,金屬電極等等之類(lèi)也是蒸鍍上去的。

蒸鍍工藝難度極高,需要專(zhuān)用的蒸鍍機才能夠完成。目前業(yè)界公認日本Canon旗下子公司Tokki的技術(shù)能力最佳,全球范圍內擁有大規模量產(chǎn)實(shí)際業(yè)績(jì)的蒸鍍設備也僅有日本Tokki一家,實(shí)際上Tokki基本壟斷了全球蒸鍍機的供應。Tokki公司于1986年由三家公司合并成立,于1993年研制出中小尺寸蒸鍍機,1996年研發(fā)出用于量產(chǎn)的蒸鍍機,2007年被Canon公司收購。

由于Tokki在研發(fā)蒸鍍機上已有約30年的積累,因此技術(shù)壁壘很高,一般企業(yè)很難在短時(shí)間內趕上。市場(chǎng)調研公司iSuppli表示,由于害怕失去制造優(yōu)勢,日本OLED產(chǎn)業(yè)迄今為止一直不愿意共享制造技術(shù),進(jìn)而導致:1)OLED工藝標準化程度較低,沒(méi)有得到優(yōu)化,需要經(jīng)常改變;2)蒸鍍機價(jià)格極貴;3)蒸鍍機產(chǎn)能?chē)乐夭蛔悖┙o遠小于需求。據中國電子報報道:Tokki直到2017年產(chǎn)能的90%已經(jīng)被三星簽約,導致其余面板廠(chǎng)商一“機”難求,形成“僧多肉少”的局面。例如前有京東方與Tokki苦談許久而未獲得明確答復,后有信利斥資519億韓元采購S(chǎng)FA的蒸鍍設備,合作雙方均無(wú)大量的OLED生產(chǎn)實(shí)績(jì),后續設備調試和良率爬坡期有多長(cháng)均需觀(guān)望。

盡管前板段是整個(gè)AMOLED制程中的核心,蒸鍍機又是前板段中的核心設備,但由于國內企業(yè)在OLED設備方面起步較晚,目前在該領(lǐng)域的投資機會(huì )還較少。

2.5.4.模組段:國內設備企業(yè)大有可為,建議關(guān)注智云股份、聯(lián)得裝備、正業(yè)科技

對制作好的AMOLED面板進(jìn)行模組裝配是產(chǎn)品面向應用的最后一道工序,也是檢測面板品質(zhì)的最后一道環(huán)節。AMOLED模組段和LCM模組段相似,但由于LCD需要與背光源進(jìn)行組裝,且LCD需要貼合彩色濾光片而AMOLED不需要等,總體來(lái)看在模組段的工序上AMOLED要比LCM簡(jiǎn)單。基本流程為:首先對面板進(jìn)行切割、裂片、清洗和干燥,然后再進(jìn)行面板的ACF貼附,接著(zhù)做COG、FOG、TAB的綁定,經(jīng)模組電測之后,涂保護膠并固化,最后完成外引線(xiàn)和驅動(dòng)板裝配,進(jìn)行包裝入庫。其中涉及到的設備主要有:清洗機、板材切合機、粒子檢測機、偏光片貼合機、ACF貼附機(貼附異向導電膠膜的機器)、COG邦定機(綁定控制IC的機器)、FOG邦定機(綁定FPC的機器)、OLB邦定機(綁定外引腳TAB的機器)、老化測試機、AOI自動(dòng)檢測機等等。

目前國內在模組段設備已經(jīng)取得了較大的突破,在部分環(huán)節已經(jīng)可以完全實(shí)現進(jìn)口替代。我們判斷,AMOLED在模組段的工藝與LCM相似甚至更為簡(jiǎn)單,在目前技術(shù)已經(jīng)比較成熟的環(huán)境下,具備優(yōu)質(zhì)客戶(hù)資源的企業(yè)更容易獲得先發(fā)優(yōu)勢。

表11:國內外主要模組段設備相關(guān)企業(yè)

智云股份:2015年公司收購鑫三力,隨后在母公司支持下,鑫三利向OLED設備加大研發(fā)投入力度。鑫三力下游客戶(hù)包括京東方、歐菲光等國內主流面板企業(yè)。鑫三力模組組裝業(yè)務(wù)占公司總業(yè)務(wù)比重最大,近年持續維持高毛利水平(2015年50%、2016年上半年63%),其產(chǎn)品在內資LCM模組組裝設備領(lǐng)域最為主流。后續隨著(zhù)下游客戶(hù)向OLED擴張產(chǎn)能,公司憑借LCM設備帶來(lái)的客戶(hù)粘性,有望將OLED設備導入至下游客戶(hù),業(yè)績(jì)大概率繼續維持高速增長(cháng)。同時(shí)公司憑借優(yōu)秀的技術(shù)水平也有望切入到國際一流客戶(hù)供應體系中。

聯(lián)得裝備:公司目前主要下游合作伙伴包括蘋(píng)果、三星、富士康、華為、中興等客戶(hù),已經(jīng)研發(fā)出應用于OLED產(chǎn)品模組及貼合段生產(chǎn)加工設備,并已經(jīng)為客戶(hù)供貨。蘋(píng)果最快于2017年釋放OLED產(chǎn)量,聯(lián)得裝備屆時(shí)有望獲得很好的業(yè)績(jì)彈性。

正業(yè)科技:公司子公司集銀科技目前客戶(hù)主要是JDI和歐姆龍。蘋(píng)果公司將采購26億美元三星的AMOLED顯示面板事件成為OLED面板擴產(chǎn)催化劑,JDI預計2018年投產(chǎn)OLED面板產(chǎn)能,并有望在2019年前成為蘋(píng)果的供應商,驅動(dòng)集銀科技OLED設備放量。

3.觸控感應器:Out-Cell,In-CellorOn-Cell?

3.1.TFT-LCD時(shí)代:Out-Cell、In-Cell、On-Cell三分天下

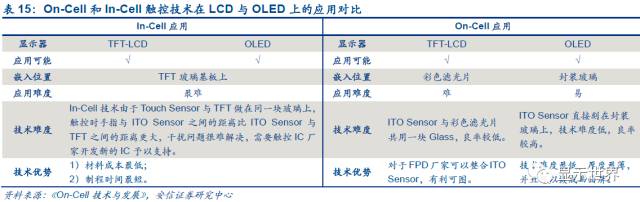

觸控感應器是電容式觸摸屏的重要電子元件,觸控感應器接收觸碰信號后,將其轉換為電信號并經(jīng)FPC傳輸至觸控IC進(jìn)行運算分析,從而得到觸碰點(diǎn)的坐標信號。目前電容式觸摸屏的感應器技術(shù)架構主要分為Out-Cell、In-Cell和On-Cell三種類(lèi)型,其中Out-Cell由可分為G+G、G+F和OGS三種技術(shù),幾類(lèi)技術(shù)的主要差別在于ITO(氧化銦錫)鍍層載體和層數的不同以及觸控感應器所在位置的不同,具體見(jiàn)下表。

TFT-LCD時(shí)代,Out-Cell、In-Cell、On-Cell三分天下,其中G+F占比最高,2015年達到49.3%,其次是In-cell和On-Cell,合計達到40.6%。WitsView預計,In-cell和On-Cell的市占率將在2016年達到47.8%,而G+F將會(huì )降低至44.3%。

3.1.1.G+G、G+F:三層架構,主要搭載于中低端手機

G+G技術(shù)由蘋(píng)果公司開(kāi)發(fā),應用在iPhone的第一代手機上。G+G觸控感應器位于蓋板玻璃和顯示模組中間,其結構由一塊玻璃基板支撐,ITO導電涂層分別鍍在玻璃基板兩側,優(yōu)點(diǎn)是透光率好(因為采用玻璃基板),缺點(diǎn)是厚度較厚,不符合智能手機“輕薄短小”的發(fā)展方向,目前,在中低端市場(chǎng),G+G技術(shù)已基本被G+F技術(shù)取代;在高端智能手機和平板電腦市場(chǎng),G+G技術(shù)已經(jīng)基本被OGS、In-Cell和On-Cell技術(shù)取代。

.jpg)

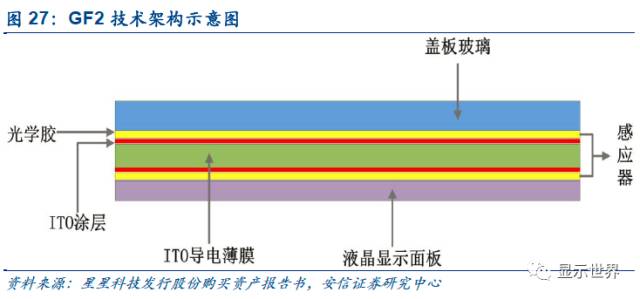

G+F觸控感應器同樣位于蓋板玻璃和顯示模組中間,其結構由PET薄膜基板支撐,ITO導電涂層鍍在PET薄膜表面,而根據ITO導電涂層鍍膜位置以及導電薄膜層數不同,又可分為GFF、GF2、G1F等多種規格,以GF2為例,其結構示意圖如下。

G+F的優(yōu)點(diǎn):成本在所有觸控技術(shù)中最低且厚度較G+G薄(因為采用PET薄膜基板),目前透光率可以做到與G+G相近。G+F觸控技術(shù)主要占據了中低端手機的市場(chǎng)份額。

3.1.2.OGS、In-Cell、On-Cell:兩層架構,全貼合手機是發(fā)展方向

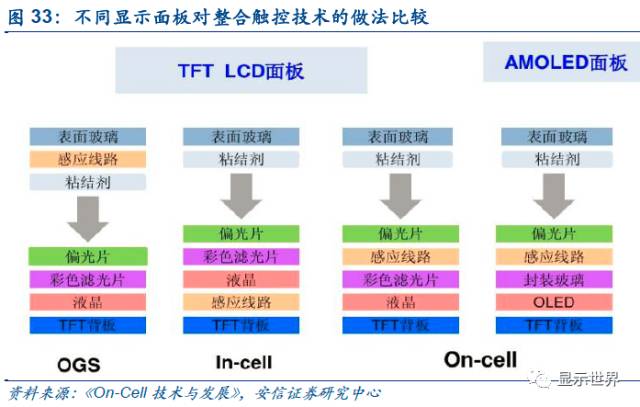

搭載G+G或G+F觸控模組的手機有三層架構:蓋板玻璃、觸控感應器、顯示模組。與之不同的是OGS、In-Cell、On-Cell三種技術(shù)架構,這三種技術(shù)將觸控感應器嵌入在蓋板玻璃或顯示模組內,因此只有“兩層”架構:蓋板玻璃和顯示模組,進(jìn)而觸控面板會(huì )變得更薄。

具體來(lái)看,OGS技術(shù)直接將觸控功能感應線(xiàn)路蝕刻于蓋板玻璃之上,從而將觸摸屏模組中的蓋板玻璃和觸控感應器結合在一起,減少了一層玻璃或PET薄膜基板,進(jìn)而達到提高透光率、減少貼合次數、降低觸摸屏模組厚度的效果。

In-Cell觸控技術(shù)將觸控感應線(xiàn)路搭載于顯示面板內部,在TFT陣列基板與彩色濾色膜之間形成的盒內部嵌入觸摸傳感器功能,能有效減少光學(xué)膠等多種材料的使用,增加透光性的同時(shí)減少顯示器件的厚度;On-Cell觸控技術(shù)將感應線(xiàn)路搭載于顯示面板的彩色濾光片玻璃上表面,通過(guò)在彩色濾光片和偏光片之間形成簡(jiǎn)單的透明電極圖案嵌入觸摸屏。區別In-Cell和On-Cell的主要特征在于:In-Cell的觸控感應器位于彩色濾光片的下方,On-Cell的觸控感應器位于彩色濾光片的上方。

由于搭載OGS、In-Cell、On-Cell觸控技術(shù)的觸控面板只有“兩層”架構,符合智能手機向“短小輕薄”的發(fā)展方向,因此在TFT-LCD時(shí)代各占據一席地位。除“輕薄短小”的用戶(hù)需求外,全貼合需求的興起也引導觸控技術(shù)向OGS、In-Cell、On-Cell三者發(fā)展。

所謂全貼合,簡(jiǎn)單理解就是將蓋板玻璃、觸控感應器、顯示模組三者“粘貼”在一起時(shí)是否會(huì )有“空隙”,如果有“空隙”,就稱(chēng)為非全貼合,如果沒(méi)有“空隙”,就成為全貼合。“空隙”即空氣層,空氣層的存在容易導致手機屏幕進(jìn)灰,同時(shí)會(huì )產(chǎn)生顯示效果不佳、費電等缺點(diǎn)。由于G+G和G+F技術(shù)有三層“架構”,因此無(wú)論怎樣“粘貼”也會(huì )產(chǎn)生一定的空氣層,盡管可以用OCA光學(xué)膠填補空氣層,但依然存在通透性不足,光線(xiàn)反射率增加的問(wèn)題。而OGS、In-Cell、On-Cell三者技術(shù)只有兩層“架構”,采用全貼合技術(shù)時(shí)不會(huì )產(chǎn)生空氣層,是觸控面板未來(lái)的發(fā)展方向,也是在TFT-LCD時(shí)代高端智能手機的標準配置。

注:關(guān)于綁定、貼合兩個(gè)工藝與G+G、G+F、OGS、In-Cell、On-Cell等觸控技術(shù)之間的關(guān)系。

綁定方面。綁定工藝與上述幾個(gè)觸控技術(shù)無(wú)關(guān)。綁定在整個(gè)觸控面板的生產(chǎn)過(guò)程中主要用在兩處:第一處用在觸控模組中,將FPC和觸控IC通過(guò)熱壓方式綁定在玻璃或薄膜基板上;第二處用在顯示模組中,將FPC和顯示驅動(dòng)IC通過(guò)熱壓方式綁定在OLED或LCM模組中。其中要注意的是,一般將LCD與背光源結合的過(guò)程也稱(chēng)為綁定,但此綁定是貼合的意思。

貼合方面。貼合時(shí)一個(gè)統稱(chēng)詞,是面板生產(chǎn)中的核心工藝,主要分為:1)零組件內部的貼合;2)零組件間的貼合。對于1),例如將偏光片貼在OLED之上,將彩色濾光片貼在液晶之上等;對于2),G+G和G+F中的貼合主要指玻璃蓋板、觸控模組、顯示模組三者之間通過(guò)OCA或者OCR進(jìn)行貼合。OGS把觸控模組與蓋板玻璃做在一起且觸控模組在玻璃蓋板下方,因此貼合主要指觸控模組與顯示模組的貼合,相比于G+G和G+F在零組件間少了1-2次貼合過(guò)程,但在零組件內部貼合工藝要求變高。In-Cell和On-Cell同理。

3.2.OLED時(shí)代:SuperAMOLED歷經(jīng)市場(chǎng)檢驗,On-Cell有望崛起

TFT-LCD時(shí)代,In-Cell、On-Cell、OGS在主流高端機型上均有配置,其中In-Cell技術(shù)由蘋(píng)果研發(fā),首次應用在iPhone5上,而On-Cell技術(shù)由三星主導,應用機型也基本限于三星Galaxy等系列上,2013年之前,In-Cell和On-Cell技術(shù)基本被蘋(píng)果和三星壟斷。由于OGS技術(shù)將觸控感應器嵌入在蓋板玻璃中,因此OGS產(chǎn)能主要被蓋板玻璃廠(chǎng)商占據,在TFT-LCD三分天下的時(shí)代,面板廠(chǎng)商和蓋板玻璃廠(chǎng)商之間存在較多博弈。

On-Cell在發(fā)展前期由于面板廠(chǎng)商不愿意分享自己的研發(fā)動(dòng)態(tài)和技術(shù),在沒(méi)有觸控IC廠(chǎng)商和全貼合觸控面板廠(chǎng)商的配合下,On-Cell觸控面板幾近全軍覆沒(méi)。轉機發(fā)生在臺系液晶面板商取得三星On-Cell技術(shù)后,其聯(lián)合觸控IC廠(chǎng)商,分享部分TFT顯示驅動(dòng)技術(shù),并編寫(xiě)出適合TFT顯示驅動(dòng)軟件,經(jīng)過(guò)近2年的磨合才慢慢成熟。

In-Cell、On-Cell、OGS各有優(yōu)勢,TFT-LCD時(shí)代不存在其中一種技術(shù)可以完全勝出的可能,例如在:1)輕薄程度方面。一般來(lái)說(shuō)In-Cell最輕最薄,這也是iPhone使用了金屬機身但還能做到極致輕薄的原因之一,OGS則次之,On-Cell比前兩者稍差;2)屏幕強度(抗沖擊、抗摔)方面。On-Cell最好,OGS次之,In-Cell最差;3)靈敏度方面。OGS的觸控靈敏度比On-Cell和In-Cell都要好,但這導致超高的靈敏度很容易發(fā)生“跳屏”的現象;4)技術(shù)要求方面。In-Cell最難,On-Cell其次,OGS較容易;5)良率方面。之前In-Cell屏幕的良品率較低,很大程度上影響了iPhone5等產(chǎn)品的供貨,目前三種技術(shù)都可以實(shí)現量產(chǎn)。

在OLED時(shí)代,我們認為On-Cell觸控技術(shù)有望異軍突起,原因:1)OGS主要由蓋板玻璃廠(chǎng)商主導,而OLED時(shí)代觸控面板廠(chǎng)商更愿意將觸控感應器直接做OLED面板中,因此蓋板玻璃廠(chǎng)商較TFT-LCD時(shí)代的競爭優(yōu)勢降低;2)In-Cell本身工藝難度最高,應用于OLED尚需更多技術(shù)需要突破,此外主導In-Cell技術(shù)的蘋(píng)果公司此前一直致力于研究TFT-LCD的應用,對OLED涉及較少;3)僅從優(yōu)勢角度講,In-Cell相比于On-Cell并不明顯,甚至沒(méi)有優(yōu)勢;4)On-Cell應用于OLED具有天然優(yōu)勢,OLED不需要彩色濾光片,因此觸控模組只需嵌入在封裝玻璃之上偏光片之下即可,相比應用與TFT-LCD上技術(shù)難度反而降低;5)對于觸控面板廠(chǎng)家而言,可以整合觸控感應器,提升附加值并賺取更高的利潤;6)厚度目前最薄,并且可以做成曲面。

目前搭載On-Cell觸控技術(shù)的OLED面板已經(jīng)過(guò)了市場(chǎng)的考驗,2011年三星推出了全球第一款采用SuperAMOLED屏幕的3C產(chǎn)品GalaxyTab7.7(SuperAMOLED即為一種搭載On-Cell觸控技術(shù)的OLED面板),此后又不斷推出SuperAMOLED新品,其中GalaxyS5獲得專(zhuān)業(yè)的屏幕測試網(wǎng)站DisplayMate給出的高度評價(jià):“迄今為止測試過(guò)的性能最佳的智能手機屏幕。”目前SuperAMOLED已經(jīng)歷5年的檢驗,從不斷被質(zhì)疑到不斷改善再到不斷被認可,我們不排除在OLED時(shí)代On-Cell有望成為未來(lái)主流觸控技術(shù)的可能性。

此外,目前國內手機也開(kāi)始逐步搭載SuperAMOLED面板,應用趨勢不斷明朗。

3.3.上游市場(chǎng):從工藝看設備,貼合邦定設備有望迎來(lái)全新變革

3.3.1.前段ITO膜處理:生產(chǎn)設備基本采用進(jìn)口

觸控感應器工藝的第一步是在基板上制作出ITO導電薄膜,主要流程為裁剪、印可剝膠、縮水、曝光、蝕刻、印刷銀漿、絕緣印刷等,涉及到的設備有激光裁剪機、絲印機、烘烤機、自動(dòng)蝕刻機、自動(dòng)對位絲印機等,目前主要依賴(lài)進(jìn)口,國產(chǎn)設備暫未取得實(shí)質(zhì)性突破。

3.3.2.中段ITO與PET綁定貼合:國產(chǎn)設備取得一定突破

中段制程主要是對ITO導電薄膜進(jìn)行后續處理以及對ITO導電薄膜和PET面板進(jìn)行綁定貼合。其中ITO的主要流程為:1)OCA貼合:將OCA貼合到ITO膜表面,以便上下電路貼合或sensor與面板貼合可以黏貼在一起;2)上下電路貼合:將上下電路用對位圈CCD對位,通過(guò)貼合的滾輪粘帖在一起;3)Sensor貼ACF:將ACF預壓到Sensor的電極頭上面;4)FPC熱壓:通過(guò)熱壓機融化ACF從而將FPC與sensor連接在一起。

PET面板的主要流程為:1)鍍加硬膜:在PET面板上鍍加強面板強度的膜層;2)鍍外觀(guān)裝飾膜:根據客戶(hù)要求的樣式、顏色等,在面板上鍍外觀(guān)裝飾膜;3)附OCA光學(xué)膠:在鍍膜完成后的PET面板上,附上透明的OCA光學(xué)膠,準備進(jìn)入貼合組裝工序;4)激光切割:利用精密激光切割,將大片材料切割成為預訂尺寸的小片。

PET面板與ITO導電薄膜貼合后再與觸控IC連接即制成觸控感應器/觸控模組,具體流程可參見(jiàn)下面的示意圖。

注:此處FPC熱壓與OLED/LCD模組段FPC熱壓的區別主要在于:1)綁定對象不同,此處FPC綁定對象為ITO玻璃或薄膜基板,而OLED模組段的綁定對象為OLED/LCD面板;2)接入IC對象不同,此處FPC接入對象為觸控IC,而OLED模組段接入對象為顯示驅動(dòng)IC。

觸控模組中段工藝涉及到的設備主要有:全自動(dòng)對位貼合機(貼合ITO上下電路用)、全自動(dòng)ACF貼合機、全自動(dòng)FPC邦定機、軟膜貼合機(將OCA貼附在PET面板上)、激光切割機等。目前國產(chǎn)設備已經(jīng)取得一定突破,我們建議重點(diǎn)關(guān)注聯(lián)得裝備,聯(lián)得裝備的設備涉及范圍較多彈性較大,設備涵蓋軟膜貼合機、全自動(dòng)FOG系列設備、FPC邦定機、ACF粘貼機等。

3.3.3.后段整機全貼合流程:關(guān)注OLED引起的工藝變革

觸控感應器制備完畢后,按照G+G、G+F、OGS、In-Cell、On-Cell不同的觸控技術(shù),將觸控模組與蓋板玻璃(OGS)進(jìn)行貼合或與顯示模組(In-Cell和On-Cell)進(jìn)行貼合再或者單獨成一模組(G+G與G+F)之后分別與蓋板玻璃和顯示模組進(jìn)行兩次貼合,進(jìn)而制成一個(gè)完整的觸控模組。值得關(guān)注的點(diǎn)有:1)OLED相比LCM,結構相差較大,因此貼合工藝也不同,要求也更高;2)OLED與LCD發(fā)光原理不同,前者電流驅動(dòng),后者電壓驅動(dòng),因此顯示驅動(dòng)IC不同,進(jìn)而對COG綁定設備提出更高的工藝要求,相比之下FOG綁定設備的彈性要高很多;3)無(wú)論是On-Cell、In-Cell還是OGS,其帶來(lái)的全貼合工藝一定會(huì )成為智能手機未來(lái)的發(fā)展方向,而全貼合工藝難度相比于普通貼合工藝難度加大;4)On-Cell與In-Cell之爭,或稱(chēng)三星與蘋(píng)果之爭,無(wú)論兩者誰(shuí)將成為未來(lái)的主流觸控技術(shù),都將促進(jìn)顯示驅動(dòng)IC與觸控IC兩者向合二為一方向發(fā)展,這同樣對貼合工藝提出更高要求。

對于后段整機流程,我們建議重點(diǎn)關(guān)注聯(lián)得裝備和鑫三力,聯(lián)得裝備已有針對LCD顯示面板全貼合工藝的OCA全自動(dòng)全貼合設備,OCR貼合機設備、玻璃對玻璃以及薄膜對玻璃等整機全貼合設備,技術(shù)儲備豐富,彈性較大,重點(diǎn)關(guān)注聯(lián)得裝備對OLED工藝更新的跟進(jìn)情況。鑫三力目前也正在進(jìn)行新一代全貼合設備的研發(fā),同時(shí)公司的邦定設備技術(shù)水平在國內領(lǐng)先。

4.蓋板玻璃:從2D走向2.5D再走向3D

4.1.2D玻璃逐步被替代,蓋板玻璃向彎曲化方向發(fā)展

蓋板玻璃一般位于觸控面板的頂部,主要起保護內部元器件和提升產(chǎn)品美觀(guān)度的作用。蓋板玻璃的形狀分為2D、2.5D和3D等,其中2D玻璃就是傳統的平面玻璃,沒(méi)有任何弧形設計;2.5D玻璃則中間是平面的,但邊緣是弧形設計;而3D玻璃無(wú)論中間還是邊緣都采用弧形設計。

隨著(zhù)智能手機廠(chǎng)商越來(lái)越在外形和時(shí)尚設計方面競爭,舒適的手感和靈敏的觸控反應越來(lái)越重要。近年來(lái)的手機尺寸不斷變大,突破5英寸之后,5.5英寸、6英寸、6.44英寸乃至6.8英寸智能手機紛紛活躍在市場(chǎng)上,當原先2D設計的手機后蓋和碩大機身組合在一起的時(shí)候一方面會(huì )顯得格格不入,另一方面會(huì )使手感缺失。因此為了追求智能手機盡量能夠貼合掌心的手感設計,手機廠(chǎng)商一般不會(huì )將前后蓋設計成一點(diǎn)弧度也沒(méi)有的造型,這樣對于長(cháng)期將手機握持在手中的用戶(hù)來(lái)說(shuō)體驗并不好,而2.5D玻璃因為有弧度的原因,開(kāi)始被廠(chǎng)商逐漸采納。此外2.5D玻璃還具有較為美觀(guān)、硬度較高、散熱性較好等諸多優(yōu)點(diǎn)。

3D玻璃集成了2.5D玻璃的所有優(yōu)點(diǎn),與2.5D玻璃最大的不同點(diǎn)在于3D玻璃能夠與柔性OLED完美配合。

2.5D玻璃最先被諾基亞用作觸控面板的蓋板玻璃,其后三星不斷推陳出新,其余廠(chǎng)家紛紛跟進(jìn),并逐漸演化成為趨勢,而原先的2D玻璃被逐漸替代。2015年三星首次通過(guò)S6Edge推出前3D蓋板玻璃后2.5D玻璃機身,銷(xiāo)量超出預期;2016年一季度三星在S7Edge上又首次采用雙面3D玻璃(即前3D蓋板玻璃,后3D玻璃機身),隨著(zhù)未來(lái)OLED的普及,雙面3D玻璃有望成為智能手機的主流配置。

4.2.iPhone8雙玻璃機身或將上演王者歸來(lái),玻璃市場(chǎng)迎來(lái)大幅擴容

如果說(shuō)iPhone重新定義了手機,那么iPhone4便重新定義了iPhone。2010年iPhone4首次以顛覆性的姿態(tài)讓全世界體驗到了雙面玻璃機身,2017年值iPhone十周年紀念,我們預計iPhone8有望再一次回到雙面玻璃機身,或將上演王者歸來(lái)。無(wú)論iPhone8采用2.5D玻璃還是3D玻璃,都將引領(lǐng)產(chǎn)業(yè)發(fā)生變革,此外隨著(zhù)三星對2.5D和3D玻璃在中端機型滲透率的不斷提高,我們預計玻璃市場(chǎng)將迎來(lái)大幅擴容。

4.2.1.預計2018年2.5D、3D玻璃出貨量分別達到9.08億片、1.63億片,CAGR分別達到33.11%、92.08%

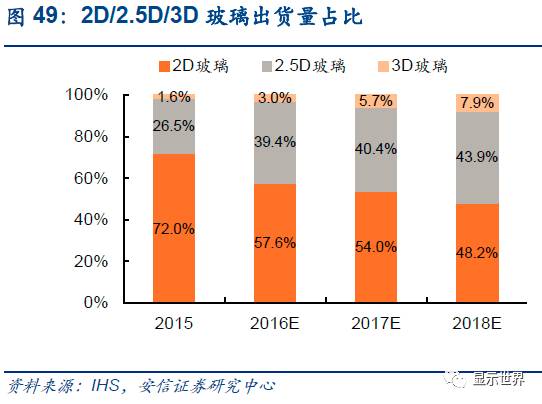

據全球工業(yè)數據與分析機構IHS統計,2015年2D、2.5D、3D玻璃的出貨量分別達到10.44億片、3.85億片、0.23億片,分別占比1.6%、26.5%、72.0%。鑒于2.5D玻璃和3D玻璃應用趨勢的不斷明朗,IHS預計到2018年2.5D玻璃和3D玻璃的出貨量將分別達到9.08億片和1.63億片,復合增速分別高達33.11%和92.08%,而2.5D玻璃和3D玻璃合計占比也有望從2015年的28.1%上升至2018年的51.8%,超過(guò)2D玻璃的48.2%。

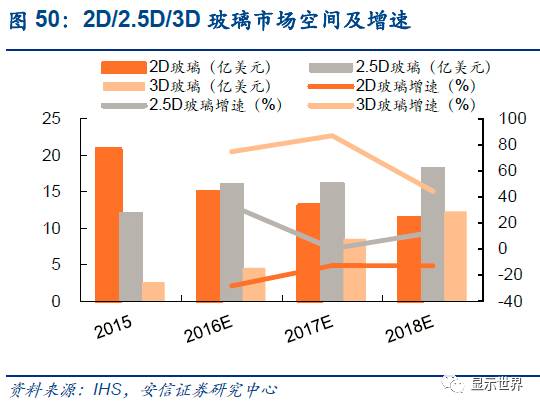

4.2.2.預計2016-2018年2.5D、3D玻璃市場(chǎng)空間分別擴容50.54%、371.65%,市場(chǎng)空間分別達到18.23億美元、12.31億美元

據全球工業(yè)數據與分析機構IHS統計,2015年2D、2.5D、3D玻璃的全球市場(chǎng)空間分別達到20.86億美元、12.11億美元、2.61億美元。IHS預計到2018年2D、2.5D、3D玻璃的市場(chǎng)空間將分別達到11.36億美元、18.23億美元、12.31億美元,分別增長(cháng)-45.54%、50.54%、371.65%。據此,2D、2.5D、3D玻璃的占比將由2015年的58.6%、34.0%、7.3%分別變?yōu)?018年的29.4%、43.5%、27.1%。

4.3.蓋板玻璃設備:重點(diǎn)關(guān)注精雕機、熱彎機以及電主軸設備

4.3.1.2D/2.5D玻璃核心工藝在于精雕,3D玻璃核心工藝在于熱彎

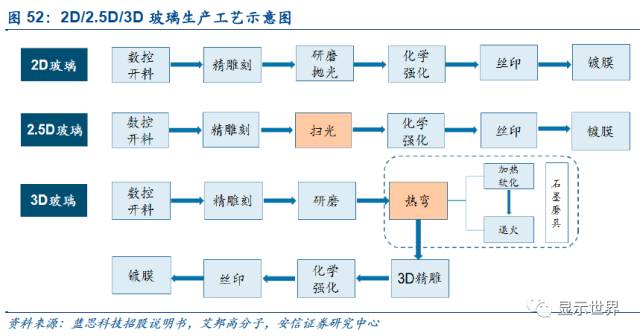

蓋板玻璃的生產(chǎn)流程一般為:1)對玻璃進(jìn)行開(kāi)料、磨邊、清洗;2)雕刻、拋光;3)硬化處理;4)絲印、噴涂、鍍膜等,此外3D玻璃的生產(chǎn)工藝中還需進(jìn)行熱彎處理。其中涉及的設備主要有CNC數控機床、精雕機、雕銑機、拋光機、鍍膜機、熱彎機等。

無(wú)論是2D還是2.5D玻璃,其生產(chǎn)工藝的核心在于“雕”字,主要設備依賴(lài)于精雕機。盡管傳統的CNC加工中心機可同時(shí)銑削、鉆削、鏜削、鉸削和攻絲等多種功能,但在加工玻璃時(shí)用小刀具加工小型模具時(shí)效率會(huì )變低,成本會(huì )升高,因此專(zhuān)門(mén)用于小型精密模具雕銑加工的精雕機便由此誕生,其使用小刀具、高速主軸、一體化主軸電機,對刀庫進(jìn)行簡(jiǎn)化,功能優(yōu)勢集中體現在“雕”,加工小型精密模具時(shí)具有高效率、高精密特點(diǎn),且性?xún)r(jià)比較高。

3D玻璃在2D和2.5D玻璃基礎上,新增熱彎工藝。所謂熱彎,即是將普通玻璃加熱軟化,并在模具中成型,最后再經(jīng)退火制成曲面玻璃。熱彎工藝難度極大,現有工藝下溫度和精度還難以掌控,導致玻璃受熱位置不均勻。此外在熱彎之后,3D玻璃還需配備專(zhuān)用的3D曲面拋光設備、3D曲面印刷設備、3D貼合設備等。

4.3.2.設備競爭格局:蓋板玻璃廠(chǎng)商與面板廠(chǎng)商博弈加劇,上游電主軸行業(yè)關(guān)注國內領(lǐng)軍企業(yè):昊志機電

目前國內精雕機行業(yè)主要生產(chǎn)商為北京精雕、大宇精雕、遠洋祥瑞等,占據了精雕機大部分市場(chǎng)份額。

2012年下半年OGS、On-cell、In-cell等技術(shù)路線(xiàn)的出現使得觸摸屏的生產(chǎn)工序倒置,部分觸摸屏廠(chǎng)商不再向玻璃面板廠(chǎng)采購玻璃面板,而自建生產(chǎn)線(xiàn),因而催生了大量的精雕機設備購置需求。OLED面世后,On-Cell有望崛起,觸控面板廠(chǎng)商更愿意自建生產(chǎn)線(xiàn),這對以OGS技術(shù)為主的蓋板玻璃廠(chǎng)商造成更大沖擊,兩者的博弈加劇。我們認為:觸控面板廠(chǎng)商與蓋板玻璃廠(chǎng)商的博弈加劇將導致雙方都對精雕機的需求加大。

從上游來(lái)看,精雕機的上游行業(yè)是為其提供生產(chǎn)所需要的主要零部件(包括主軸、絲桿導軌、伺服電機等)、結構件(包括大理石、鋼材、鋁材、鑄件等)以及其他配件的行業(yè)。目前國內上游行業(yè)廠(chǎng)家較為分散,發(fā)展相對成熟,屬于競爭較為激烈的行業(yè)。建議關(guān)注精雕機核心零部件電主軸,對應標的為昊志機電昊志機電是國內電主軸行業(yè)領(lǐng)軍企業(yè),技術(shù)實(shí)力領(lǐng)先,2009年其玻璃雕銑機電主軸銷(xiāo)售量?jì)H為1278支,而2015年銷(xiāo)量大幅增長(cháng)至10861支。目前公司經(jīng)過(guò)長(cháng)期經(jīng)營(yíng)積累,已形成了先進(jìn)的研發(fā)體系,建立了完善的研發(fā)平臺,積累了高素質(zhì)的研發(fā)團隊,掌握了完整的電主軸設計生產(chǎn)相關(guān)的技術(shù)工藝,研發(fā)實(shí)力和技術(shù)水平達到國內領(lǐng)先水平。目前公司產(chǎn)品面向中高端市場(chǎng),主要產(chǎn)品的綜合性能達到國內領(lǐng)先水平,部分產(chǎn)品可與國際領(lǐng)先品牌直接競爭。公司在精雕機領(lǐng)域的下游客戶(hù)包括大宇精雕、遠洋翔瑞等國內精雕機領(lǐng)軍企業(yè)。

4.3.3.精雕機:近三年市場(chǎng)空間將突破百億元,建議關(guān)注勁勝精密、田中精機、智慧松德

從智慧松德收購大宇精雕和田中精機收購遠洋祥瑞的報告書(shū)中可以了解到國內目前用于加工2D和2.5D玻璃的精雕機根據其自動(dòng)化和智能化程度的不同,價(jià)格有所差異,其中自動(dòng)化精雕機售價(jià)約為11萬(wàn)元/臺,智能化帶CCD視覺(jué)定位系統的精雕機約為18萬(wàn)元/臺。同時(shí),近年來(lái)隨著(zhù)客戶(hù)對智能專(zhuān)用設備的效率和精度要求的逐步提高,智能化設備需要再加裝機械手或組裝生產(chǎn)線(xiàn)來(lái)形成機器人自動(dòng)化生產(chǎn)線(xiàn)。報告中15年機器人(機械手)的價(jià)格約為3.4萬(wàn)元/個(gè),因而一臺單機械手的精雕機價(jià)格約為21萬(wàn)元。上述用于加工2D/2.5D玻璃的精雕機為多為四軸及以下,屬于中低端設備,測算中取上述設備價(jià)格均值約為15萬(wàn)元/臺。而隨著(zhù)加工精度和效率要求的不斷提高,如3D玻璃的曲面加工,需要精雕機從傳統的四軸升級到五軸,目前這類(lèi)高端精雕機(五軸及以上)的市場(chǎng)價(jià)格為普通精雕機價(jià)格的2倍左右,約為30萬(wàn)元/臺。

國內精雕機設備因其價(jià)格低、服務(wù)響應速度快等優(yōu)勢,已經(jīng)成為許多玻璃生產(chǎn)商的首選。精雕機新增需求主要來(lái)源于兩個(gè)方面:一是原有設備使用的更換;二是新增下游市場(chǎng)的需求。目前市場(chǎng)上精雕機的存量約為10萬(wàn)臺,若采用生產(chǎn)設備的一般折舊年限10年為更新周期,并假設每年更換設備數量相等,則每年需要更換的原有設備為1萬(wàn)臺。隨著(zhù)精雕機自動(dòng)化率的不斷提高,新設備的加工效率必然將會(huì )提升,若假定新舊設備的替換比率為1:2,即為保持原有產(chǎn)能不變,每年報廢2臺精雕機,就需要購置1臺新的精雕機。由于更換的新設備既有2.5D玻璃精雕機也有3D玻璃精雕機,故更新一臺設備的價(jià)格取2.5D和3D玻璃精雕機的均值22.5萬(wàn)元/臺,因而每年更換設備而新增的精雕機市場(chǎng)約為11.25億元。另外,我們根據精雕機的生產(chǎn)效率和未來(lái)智能手機出貨量對精雕機新增下游市場(chǎng)帶來(lái)的市場(chǎng)空間進(jìn)行了測算,具體測算如下:

精雕機的生產(chǎn)效率方面,目前精雕機2.5D玻璃蓋板加工的直通率約為70%,單機頭精雕機的加工效率約為0.5片/分鐘,假設扣除法定節假日后全年工作日為250天,機器的稼動(dòng)率為80%,那么一臺單機頭精雕機的2.5D玻璃的年產(chǎn)量約為10萬(wàn)片。由于目前3D玻璃蓋板的直通率為30——40%,若取其中間值35%,且不考慮2.5D與3D玻璃加工效率的差異,則一臺單機頭精雕機的3D玻璃的年產(chǎn)量約為5萬(wàn)片。

未來(lái)智能手機出貨量方面,IDC統計數據顯示2015年全球智能手機的出貨量為14.32億部,年增長(cháng)率為10%,同時(shí)鑒于IDC預測未來(lái)智能手機增速將回歸至個(gè)位數,因而我們假設2016-2018年全球智能手機的增速按每年1個(gè)百分點(diǎn)的速度回落依次為9%,8%和7%,在此增速下智能手機2016-2018年的增量依次為1.29億部、1.25億部和1.18億部。由于當前3D玻璃面板還處于萌芽階段,雖然實(shí)際中已經(jīng)有如三星S7Edge、VivoXplay5和小米Note2d等加以應用,但其市場(chǎng)份額并不高,后續隨著(zhù)3D玻璃加工技術(shù)日益成熟,其占比將大幅提升,故我們假設2016年——2018年3D玻璃面板的占比依次為5%、20%和40%。同時(shí),雙面玻璃機身的“高顏值”屬性使其在手機領(lǐng)域一直受到追捧,加之市場(chǎng)預期明年iPhone8將重回雙面玻璃機身,各大廠(chǎng)家可能會(huì )紛紛效仿蘋(píng)果也推出雙面玻璃機身的產(chǎn)品,因而市面上雙面玻璃手機也將會(huì )越來(lái)越多,故我們測算了不同的雙面玻璃滲透率情況下的對精雕機市場(chǎng)規模。

在假設雙面玻璃滲透率分別為25%、40%和70%的情況下,我們得到2016年——2018年精雕機市場(chǎng)空間的合計值依次為45.14億元、46.51億元和49.24億元,具體測算結果見(jiàn)下表:

建議依次關(guān)注:勁勝精密、田中精機、智慧松德。

勁勝精密:勁勝精密是國內消費電子精密結構件產(chǎn)品及服務(wù)的領(lǐng)先供應商,公司主要客戶(hù)包括三星、華為、中興、海爾、夏普、京瓷、英華達、聯(lián)想等國際知名消費電子廠(chǎng)商。2015年收購我國最大的CNC設備生產(chǎn)商創(chuàng )世紀100%股權后,切入高端裝備制造行業(yè)。創(chuàng )世紀在消費電子領(lǐng)域優(yōu)勢突出,研發(fā)能力可與國際領(lǐng)先企業(yè)競爭。目前,創(chuàng )世紀在保持鉆銑攻牙機市場(chǎng)已有份額的基礎上,同時(shí)拓展玻璃精雕機、高光機、2.5D掃光設備、3D熱壓玻璃設備等新產(chǎn)品,并加強自動(dòng)化領(lǐng)域業(yè)務(wù),伴隨未來(lái)玻璃面板的廣泛應用,其未來(lái)業(yè)績(jì)增長(cháng)可期。

田中精機:目前與公司合作的客戶(hù)包括偉創(chuàng )力集團(Flextronics)、美國庫柏工業(yè)集團(COOPER)、TDK-愛(ài)普科斯公司(TDK-EPC)、日本電產(chǎn)集團(Nidec)、后藤電子株式會(huì )社(GOTO)等全球知名企業(yè)在內的優(yōu)質(zhì)客戶(hù)。公司在線(xiàn)圈繞線(xiàn)機領(lǐng)域處于國內領(lǐng)先地位,2017年多款智能手機可能配備無(wú)線(xiàn)充電設備,公司極有可能進(jìn)入某知名手機企業(yè)的無(wú)線(xiàn)充電器線(xiàn)圈設備供應體系,因此公司本部很有可能在2017年迎來(lái)業(yè)績(jì)拐點(diǎn)。此外,近期公司發(fā)布公告擬收購深圳遠洋翔瑞55%的股權,遠洋祥瑞的精雕機產(chǎn)品各方面性能都處于國內領(lǐng)先水平,其主要客戶(hù)包括安徽智勝光學(xué)(勝利精密子公司)、深圳瑞必達等生產(chǎn)手機蓋板玻璃的企業(yè),未來(lái)有望獲得爆發(fā)式增長(cháng)。

智慧松德:2014年12月智慧松德收購了大宇精雕100%股權,切入到玻璃精雕加工設備領(lǐng)域。大宇精雕是國內專(zhuān)業(yè)從事玻璃精雕領(lǐng)域的領(lǐng)先企業(yè),產(chǎn)品主要包括玻璃精雕機、金屬高速攻牙鉆孔機、藍寶石智能設備等,廣泛用于消費電子類(lèi)產(chǎn)品的加工,客戶(hù)主要包括玻璃面板加工廠(chǎng)商和觸摸屏加工廠(chǎng)商。憑借大宇精雕在玻璃加工設備領(lǐng)域的技術(shù)積累,智慧松德有望率先享受3D曲面玻璃設備國產(chǎn)替代化帶來(lái)的產(chǎn)業(yè)機會(huì )。

4.3.4.熱彎機:預計2018年市場(chǎng)空間約30億元,三年CAGR超過(guò)100%

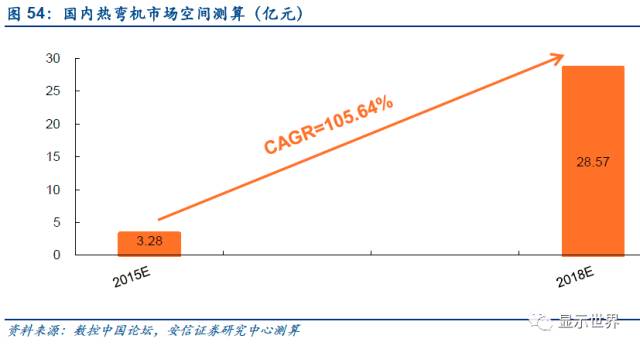

據數控中國論壇數據,目前單臺熱彎機的產(chǎn)能大約為1000片/天,按照全年工作300天,平均直通率為35%(30%-40%左右,我們取平均值)計算,進(jìn)而全年產(chǎn)量約為10萬(wàn)片左右,一臺國外熱彎機售價(jià)150萬(wàn)元左右,國產(chǎn)大約在50萬(wàn)元。2015年3D玻璃出貨量0.23億片(IHS數據),則2015年國內熱彎機共需要230臺,因為2015年國產(chǎn)熱彎機尚未成熟,按照國外熱彎機價(jià)格計算,市場(chǎng)空間約3.28億元左右。

假設蘋(píng)果等廠(chǎng)商開(kāi)始大量使用3D玻璃,至2018年出貨量達到5億片。我們假設2016-2018新增加3D玻璃產(chǎn)能分別為:0.5億片,1.5億片,3億片,則對應新增設備需求分別為:500臺、1500臺、3000臺。假設國產(chǎn)設備滲透率2016-2018年分別為:10%,30%,50%,則對應市場(chǎng)空間為:7億元、19.5億元、30億元,其中國產(chǎn)份額對應:2500萬(wàn)、2.25億、7.5億元。

表23:熱彎機行業(yè)市場(chǎng)空間測算(億元)

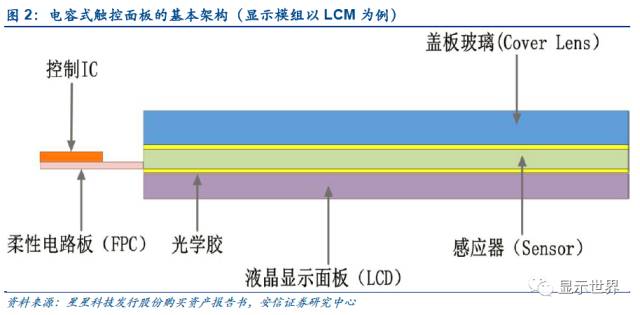

5.控面板生產(chǎn)設備總結

最后,我們將觸控面板制備過(guò)程中所涉及的主要設備以一張表作為總結,以供投資者查閱參考。其中標注底色的表格指工藝中的重點(diǎn)設備。